재개발 재건축 세금문제는 투자에서 가장 큰 고민이라고 할수 있죠. 취득세, 종합부동산세, 양도소득세 등 다양한 세금 규정을 제대로 이해하지 못하면 투자 시 막대한 손해를 볼 수 있습니다. 특히 다주택자 중과세와 입주권 규정, 비사업용 토지 세율 등 세부 규정이 많아 철저한 준비가 필요합니다. 이번 글에서는 취득세 4.6% 절감 방법, 중과세 예외 상황, 입주권 활용법, 전매금지 요건 등 실질적인 전략을 자세히 알려드립니다. 복잡한 세금 규정을 정리하고 효과적으로 투자하는 방법을 확인하세요!

특히, 다주택자라면 양도소득세, 종부세, 취득세를 효율적으로 관리하는 것이 중요합니다. 멸실된 입주권은 취득세 4.6%, 종부세 대상 제외, 일반세율 적용 등 큰 절세 효과를 얻을 수 있는 핵심 포인트입니다. 대체주택 특례 조항을 활용하거나 과세표준이 낮을 때 증여를 진행하는 전략도 유리합니다.

👉 재개발 재건축 전매금지 상세보기 👉 5년 재당첨금지 자세히보기주택 취득 시 세금

취득세는 주택을 구입할 때 부과됩니다.

- 1주택자: 1.1%~3.5%의 일반 취득세율 적용.

- 2주택자: 8.4%의 취득세 부과.

- 3주택자: 12.4%의 취득세 부과.

- 대형 평형(85제곱미터 초과): 농특세가 추가되어, 2주택자는 9.0%, 3주택자는 13.4%까지 세율이 증가합니다.

주택 보유 시 세금

종합부동산세(종부세)

- 다주택자에게 적용되며, 2018년부터 강화되었습니다.

- 1주택자와 다주택자 간 세율 차이가 크며, 다주택자는 세율이 2배 더 높습니다.

주택임대소득세

예를 들어, 주택 임대소득은 1주택자는 비과세, 2주택자는 전세 비과세, 3주택자 이상은 간주임대료가 부과됩니다.

- 1주택자 : 월세 비과세, 단, 기준시가 12억 초과 고가주택은 과세대상

- 2주택자 : 간주임대료 비과세

- 3주택자 이상 : 간주 임대료 과세

주택 양도 시 세금

- 양도소득세는 주택을 팔 때 발생하는 세금입니다. 세율은 6%에서 45%까지 있으며, 누진세율이 적용됩니다.

- 2주택자: 20% 추가 중과세.

- 3주택자: 30% 추가 중과세.

- 최대 75%의 양도소득세를 낼 수 있으며, 지방세까지 포함하면 82.5%까지 부과될 수 있습니다.

재개발 재건축의 절세 전략

세금 절세 방법

- 멸실된 입주권: 건축물이 철거되면, 재개발/재건축 지역의 취득세가 4.6%로 줄어듭니다. 관리처분인가 전과 후에도 세법적 차이가 있습니다.

- 종부세: 종부세 과세 기준일인 6월 1일에 재산세를 납부하는지 여부가 중요한데, 건축물이 멸실되면 주택분 재산세가 부과되지 않아 종부세에서 제외됩니다.

- 주택을 매도할 때: 재개발/재건축 지역은 고가 아파트보다 과표가 적고, 종부세나 양도세 중과를 피해갈 수 있는 기회가 많습니다.

주택 외 취득세율 4.6% 부과대상

- 도로 : 주택이 아님

- 상가 : 주택이 아님

- 무허가 건축물 : 원칙적으로 4.6%이나, 면적이 85㎡이하일 경우 4.4%적용

- 멸실된 입주권

– 관리처분인가 후 이주, 철거 전이라면 다주택자로 간주하여 취득세 12.4~13.4% 적용

– 철거완료, 건축물이 멸실되었다면 주택 외 취득세 4.6% 적용가능

종합부동산세

종합부동산세 과세기준일 6월 1일 당시, 주택분 재산세 납부 주택여부에 따라 종부세 대상을 구분합니다.

- 건축물을 보유하고 있다면 재산세 납부 시 종부세 대상이 됩니다.

- 건축물이 멸실되었다면 주택분 재산세가 아닌 토지분 재산세로 납부하게 되며 종부세 대상에서 제외됩니다.

- 도로, 상가는 주택이 아니어서 종부세 대상이 아닙니다.

- 무허가 건축물은 대부분은 종부세 대상이 아닙니다. 간혹, 주택분 재산세를 납부하는 무허가 건축물이 있으며, 과세표준은 미미하지만 주요 쟁점포인트가 될 수 있습니다.

- 멸실된 입주권은 종부세 대상이 아닙니다.

양도소득세 절감 전략

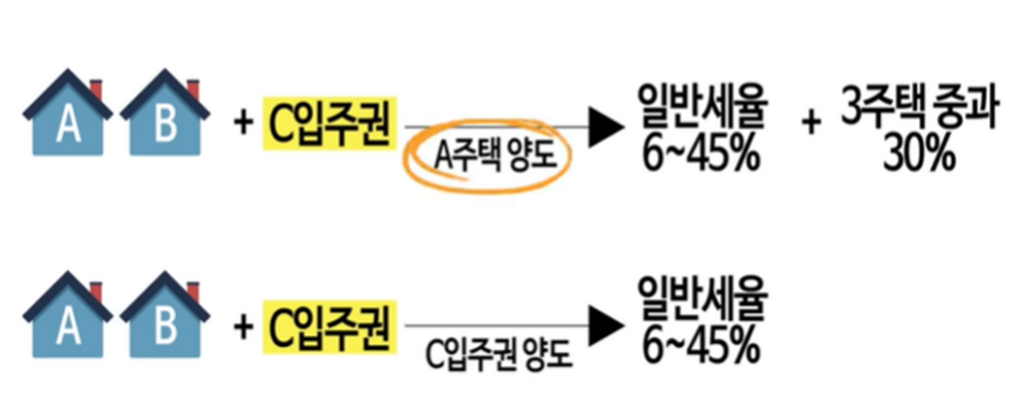

입주권

- 입주주권은 주택이 아닌 권리로 간주되므로, 입주권은 일반 세율로 양도 가능합니다. 단, 입주권은 다른 주택 양도시, 주택 수에 포함됩니다.

- 2년 이상 보유한 경우 일반 양도소득세율(6~45%)이 적용됩니다.

- 준공 후 주택으로 바뀌면 다주택자 중과세율이 적용되므로, 입주권 상태에서 매도하는 것이 유리합니다.

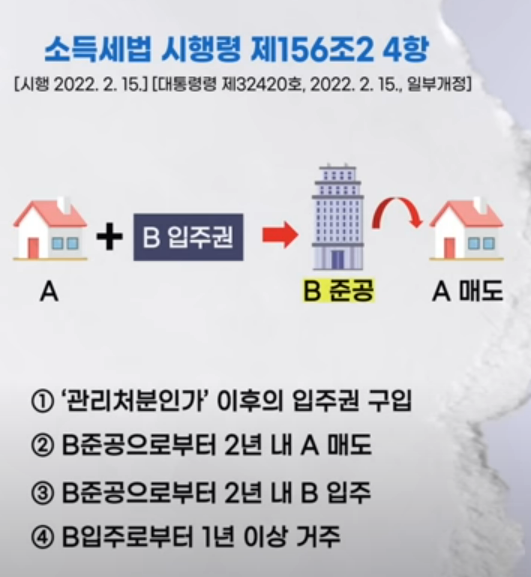

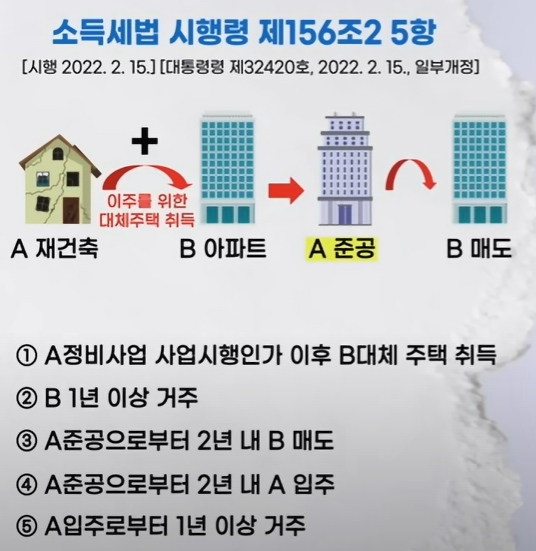

대체취득 특례 활용

- 재개발·재건축 지역에서 대체취득 특례를 활용하면 양도세 부담을 줄일 수 있습니다.

- 종전 주택을 처분 후 3년 이내 신규 주택에 입주하면 양도소득세 비과세 혜택을 받을 수 있습니다.

- 단, 조정대상지역 여부에 따라 적용 요건이 달라지므로 이를 확인하세요.

전매금지 규정 주의

- 재건축: 투기과열지구에서는 조합설립인가 이후에는 전매가 제한됩니다.

- 재개발: 일부 전매가 허용되지만, 투기과열지구나 조정대상지역에서는 추가 규제가 있을 수 있으니 계약 조건을 꼼꼼히 확인하세요.

기타 절세 전략

- 무허가 건축물 적극 활용

무허가 건축물은 주택으로 간주되지 않으므로 취득세와 종부세를 피할 수 있는 투자처로 활용 가능합니다.- 양도소득세는 법인세로 전환되므로, 법인을 활용한 절세 방안을 검토하세요.

- 조정대상지역 및 투기과열지구 규정 숙지

- 조정대상지역에서 재개발·재건축을 투자할 때는 세금 규정 및 전매 제한을 미리 확인하세요.

- 투기과열지구에서의 매도는 추가 세금 규제와 의무사항이 발생할 수 있습니다.

- 전문가 상담 필수

복잡한 세금 규정을 정확히 이해하지 못하면 불필요한 세금을 더 낼 수 있습니다. 전문가와 상담을 통해 세금 시뮬레이션을 받아보는 것도 중요한 전략입니다.

재개발 재건축 투자 시 증여 전략

- 증여 시점이 중요합니다. 주택의 시세차익이 클 것으로 예상되는 경우, 가능한 빨리 과세표준이 낮을 때 증여하는 것이 유리합니다.

- 예를 들어, 10억인 아파트가 5년 후 15억이 될 것으로 예상된다면 10억일 때 증여하는 것이 유리합니다.

- 취득세도 중요합니다. 재개발 지역에서 3억 이하의 주택을 증여하는 경우, 취득세 중과를 피할 수 있어 3.8%~4%로 매우 낮은 세율이 적용됩니다.